\社員教育はeラーニングと集合研修で/

資料をダウンロードする社員研修では、研修の参加費のほかに、購入しなければならないものがあったり、食事や宿泊費が必要になったりと、さまざまな費用が発生します。これらの経費をどの勘定科目で計上したらよいか、判断に迷う方も多いでしょう。

研修に関連する費用は目的や状況に応じて仕訳する必要があります。勘定科目で迷わなくするためには、状況に応じてどの勘定科目で計上するかを社内の仕訳ルールとして決めておくことが大切です。この記事では、研修に関連する費用を仕訳する際に用いられる勘定科目について解説します。ぜひ参考にしてみてください。

勘定科目とは?

勘定科目とは、簿記で使う区分・項目のことで、何にお金を支払い、どのような入金があったかをわかりやすくするために用いるもの。取引内容をカテゴリごとに仕訳するもの、と考えるとイメージしやすいでしょう。

企業では取引内容が多岐にわたるため、お金の流れを把握するために勘定科目を使いわけて帳簿をつけます。また、損益計算書や財務諸表の作成をするうえでも勘定科目は必要不可欠です。

勘定科目は自由に決められる

勘定科目に明確なルールはなく、企業ごとに勘定科目は自由に設定できます。たとえば、取引先を接待したときにかかる費用の勘定科目は、企業によって「接待交際費」や「交際費」など変わります。業種や業務内容によってそのものの必要性が変わり、勘定科目に影響する部分はあるものの、縛りはありません。

しかし、税務署に損益計算書を開示したり、外部監査を依頼しているなど社外の人が帳簿を確認したりする場合もあります。自由に設定できるとはいえ、誰が見てもわかるように一般的な勘定科目を設定し、その設定を使い続けるのも大切です。

勘定科目は内容によって使いわける

勘定科目は、5つのグループで使いわけます。

- 費用:事業を行うために支払うお金(仕入れ高や給料など)

- 収益:商品やサービスの販売などで生まれる収入(売上や有価証券評価益など)

- 純資産:資産から負債額を差し引いて残るお金(資本金や利益余剰金など)

- 負債:返済の義務があるものや現金(固定負債や仕入れ負債など)

- 資産:預金や土地など将来的に収益になる見込みのある経済価値(現金や預金など)

取引内容がどのグループに該当するかを確認してルールを定めておくと、経理以外の人でも勘定科目について迷う場面が減るでしょう。

研修費用の主な勘定科目

研修費用は目的や内容に応じて、勘定科目が異なります。研修にかかる費用のすべてを研修費として計上できるわけではありません。研修にかかる費用を仕訳する際に用いられる勘定科目は、下記のとおりです。

- 研修費(研修採用費・教育訓練費)

- 福利厚生費

- 新聞図書費

- 給与

- 前払費用

- 雑費

どのような場合に研修費となるのか、どのような場合にそれ以外の勘定科目を用いなければならないのか、次より詳しくみていきます。

業務に必要な研修の受講料などは「研修費(研修採用費・教育訓練費)」

研修費は、多くの企業が研修費用として採用する基本的な勘定科目のひとつ。研修の受講費用だけでなく、テキスト代や準備費用などを一括して管理したい場合に適しています。社内の運用ルールに従って用いましょう。研修にかかる費用全般を研修費として仕訳するには、次の3つの条件に該当する必要があります。

- 業務上必要な研修である

- 業務に必要な知識や技術を習得、もしくは資格や免許を取得させるための研修である

- テキストなど研修の費用として適切なものと判断できる

これらの条件を満たせれば、社内研修にかかる費用や外部セミナーの参加費、講師報酬などを研修費として計上できます。また具体的に、研修費として計上できるのは次のような場合です。

- 技能講習会といった業務に必要なセミナーに社員が参加した際の受講料

- 簿記といった業務に必要な免許や資格取得を目的とした試験の検定費用

- 研修に参加した内定者へ払う日当

- 研修に使用するテキスト代や書籍代

- 業務に必要なオンライン研修、eラーニングにかかる費用

- 業務に必要な研修を受けるための機器の購入費用

- 自社で研修を主催する際の開催費用

「業務に関連する研修は研修費として計上できる」ととらえておくとわかりやすいでしょう。

業務に直接関係しない場合は「福利厚生費」

福利厚生費とは、労働環境を整えたり、社員を慰労したりする際にかかる費用全般のこと。「社員のための支出である」「妥当な金額である」などを条件に、幅広い費用を福利厚生費に仕訳できます。研修費用のなかで福利厚生費に仕訳するのは、自身のスキルアップなど、業務に直接関係しない場合です。間接的であっても個人のレベルアップが利益をもたらすとする考えから福利厚生費を用い、社員の資格取得を支援する企業があります。

次のような場合の費用も、福利厚生費として計上可能です。

- 業務では使用しないものの、英会話を学ぶ目的で教室に通う場合の費用の補助

- 業務に直接関係しないが、マーケティングを学ぶ目的で参加する研修費用の補助

- 研修後に参加者が懇親会を行った際の費用

- 社員がいつでも利用できるように導入したeラーニングサービスの費用

福利厚生費は、全社員に対して平等な、支給する社員を選ばない費用に対して用いられる勘定科目です。そのため、福利厚生のひとつとして資格取得支援を制度化している企業が多くあります。一部の社員だけが利用対象になる場合の費用には、研修費など福利厚生費以外の勘定科目を採用しましょう。

業務に必要なスキル習得のため書籍の購入代金は「新聞図書費」

新聞図書費とは、業務に必要な知識を得るための本や新聞を購入する費用を、経費として計上する際に用いる勘定科目です。たとえば、スキルアップに必要な知識を身につけるためいつでも読める本を社内の本棚に置く場合、本の購入費は新聞図書費として仕訳します。定期的に本を入れ替える場合には、消耗品費とするのも可能です。目的に応じて使いわけるとよいでしょう。

また次のような場合にも、新聞図書費を勘定科目に採用します。

- デザインの参考例に専門書を購入したいと申し出があった場合

- 社員のスキルアップのためにビジネス参考書のシリーズを購入する場合

研修に使用する目的のテキストは、新聞図書費ではなく研修費でもかまいません。混乱しないよう社内でルールを定めておきましょう。

社員が負担すべき内容の研修費用は「給与」

研修費や福利厚生費の条件に該当しない研修やセミナーに社員が参加し、その参加費を会社が負担した場合、一般的には給与の勘定科目で仕訳します。資格自体は社員本人に帰属するものです。会社が費用を負担した結果、社員に経済的利益を与えたととらえられるため、給与として計上します。研修にかかる費用が給与として計上されるのは、次のような場合です。

- 総務部の社員が社会保険労務士の資格試験を受けるために通う予備校の費用

- 業務で車を使用することはないが、免許取得のために教習所に通う費用

また、給与で計上する際は次のような注意点があります。

- 国家資格や個人で開業できる資格などを目的とするものは経費にできない

- 経費として認められない場合は課税対象になってしまう

- 源泉徴収を行う必要がある

- 役員の場合は賞与扱いとなる

給与として計上する場合、課税対象に該当するかどうかの判断が難しい場合もあるでしょう。課税対象になると所得税や社会保険料が増えるため、社員からクレームが寄せられる場合もあるので、注意が必要です。

先払いした受講料は「前払費用」

前払費用は、先払いした費用が翌期にまたがる場合に使用する勘定科目です。たとえば、事業場の家賃やリース料金などをまとめて支払った際に、前払費用として計上します。社員研修にかかる費用が前払費用に該当するのは、費用を先払いした研修が複数回にわたって開催され、終了する時期が翌期になる場合です。年度内に終了する場合、前払費用には該当しません。前払費用として計上するのは次のようなケースです。

- 1年間継続する研修費用を先払いした

- 研修は終了していないが決算期のため、当期分を研修費として振り替えた

研修費用を先払いする際は、研修の終了時期を考慮して勘定科目を採用しましょう。

研修の頻度が低く少額の場合は「雑費」

雑費は、勘定科目のいずれにも該当せず、かつ少額の費用である場合に用いる勘定科目です。研修にかかる費用を雑費とする際は、研修にかかる費用が少額であり、かつ重要性が高くないものかどうか確認しましょう。雑費として計上するのは次のようなケースです。

- 社員が受けた研修の費用が少額の場合

- 研修にかかる突発的な費用が発生した場合

研修を行う機会が少ないために研修費を勘定科目として使う機会の少ない企業では、雑費として計上してもよいでしょう。ただし雑費は、外部からみると使用用途が不透明な勘定科目です。税務上のリスクを伴う可能性があるため、可能な限り雑費以外の勘定科目で計上するほうがよいともいわれています。

\社員教育はeラーニングと集合研修で/

資料をダウンロードする研修費用に用いるその他の勘定科目

受講料といった直接的な費用ではなく、研修に付随して次のような費用が発生する場合もあります。

- 会場までの交通費や宿泊代金

- 研修中の休憩時の食事

- 名札など研修に必要な文房具類

先述したとおり、これらの費用は研修費として計上できます。その一方で、勘定科目は自由に設定できるため、研修費以外での仕訳も可能です。これらの費用を研修費以外で計上する場合の勘定科目について、次より解説しましょう。

交通機関の運賃や宿泊代金は「旅費交通費」

研修会場までの公共交通機関の運賃や車のガソリン代、研修を目的とした宿泊施設の料金は旅費交通費として計上します。研修の参加費用に交通費や宿泊費も含まれている場合、まとめて研修費として計上するとよいでしょう。「宿泊先を社員が選ぶ場合は旅費交通費にする」といったルールを定めておくと管理しやすくなります。

飲食代は「会議費」

研修の参加者に飲み物や食事を出す際の飲食費は、会議費として仕訳可能です。しかし会議費として計上するには、参加者一人当たり6,300円以下に抑えたほうがよいでしょう。なぜなら6,300円を超えると会議費ではなく、接待交際費となるからです。また、6,300円が税込み金額か税抜き金額かは企業ごとの経理基準によって異なります。

文房具の購入費は「消耗品費」

参加者の名札やホワイトボードに使用するマジックやイレーサーなど、研修に必要な文房具を購入した場合、消耗品費の勘定科目を採用するとよいでしょう。

研修費用を仕訳する際のポイント

研修費用を仕訳する際のポイントには、次の3つが挙げられます。それぞれについて解説しましょう。

- 研修費として経費計上できない場合もある

- 名目が研修でも「交際費」になる場合もある

- 研修費に上限の定めはない

研修費として経費計上できない場合もある

研修費を経費計上できないのは、おもに次の場合です。

- 研修の内容が業務に直接関係がない場合

- 一身専属的な資格を取得する場合

基本的に会社が業務上必要と判断して行う研修は、研修費として経費計上できます。しかし、資格を取得するために専門学校に通う場合の授業料を経費にはできません。授業料が業務を行ううえで直接必要ではないと判断されるからです。業務に直接関連のない研修費用を会社が負担した場合は、社員の給与、役員の場合は役員報酬に加算するといった対応を取ります。

また税理士や社会保険労務士など、独占業務や独立開業ができる資格取得に関する費用も経費にできません。これらの資格は、会社よりも取得した個人のメリットが大きくなると判断されるからです。資格のなかでも「タクシー会社での2種免許取得に向けた教習所の費用」「レストランにおける調理師免許取得のための費用」など、資格がないと業務を行えないものは、業務上必要な経費として認められます。

名目が研修でも「交際費」になる場合もある

交際費は、接待や贈答、慰安などに類する行為にかかる費用の仕訳に用いる勘定科目です。社員研修に取引先を招致し、参加費を自社で負担する場合、または参加費の大幅な値引きを行った場合は、交際費となる可能性があります。

また、休憩時に会場とは別の場所で食事の席を設ける場合は会議費に、研修後に懇親会を行う場合は交際費になる場合も多いです。社内の仕訳ルールに従って使いわけましょう。

研修費に上限の定めはない

業務に必要な研修であれば、それにかかる費用は金額の上限なく、研修費として計上可能です。たとえ研修の参加費が高額であったとしても、ほかの勘定科目に振りわける必要はありません。ただし研修に必要な機材を準備する場合、10万円を超えるものは固定資産扱いになります。減価償却の対象になるため、機材の購入金額には注意が必要です。

個人事業主の研修費用について

個人事業主の場合でも、事業に必要な研修費用は研修費として計上が可能です。事業拡大のために必要な人脈づくりのため、セミナーや異業種交流会に参加する場合もあるでしょう。これらは事業に直接関係しないため、研修費に仕訳できないものの、経費として計上できます。交際費や諸会費といった勘定科目で計上しましょう。また、開業前に受けた研修は、開業費に計上して償却する場合もあります。

研修コスト削減・経費節約にはオンライン研修がオススメ

社員研修は業務上、必要な知識やスキルの習得を目的に行われるものです。そのため、研修に関連する費用の多くは研修費として計上します。個人のスキルアップをサポートする福利厚生の制度を設けていたり、研修の時期が決算期と重なっていたりする場合もあるでしょう。受講内容や状況に応じてどの勘定科目で仕訳をするか、社内のルールを定めておくとスムーズです。

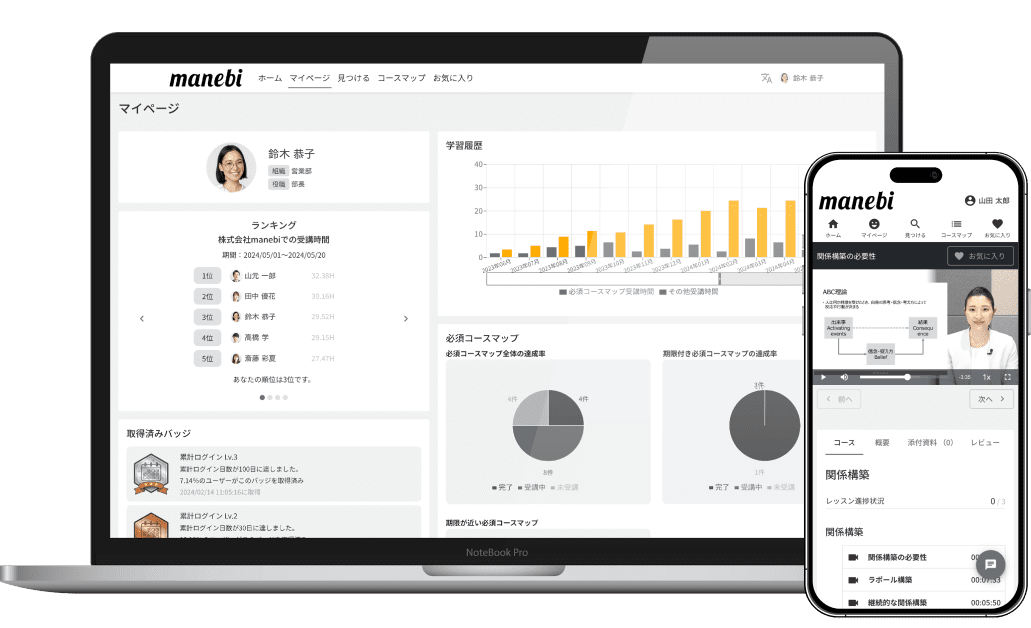

研修費に上限はないものの、研修にかかる費用を削減したいと考えている方も多いでしょう。研修内容の精度を維持、向上させながらも費用を抑えたいなら「オンライン研修」の実施が有効です。オンライン研修サービスの「manebi eラーニング」では、次のようなメリットを得られます。

・集合研修のコスト削減・経費節約が実現できる

・いつでも閲覧できるため日程調整が不要

・どこでも閲覧できるため交通費や宿泊費、会場費を削減できる

・資料もデータで共有できるため、効率化とコスト削減の両立が可能

「manebi eラーニング」では、新人研修からコンプライアンス研修、ハラスメント研修や管理職研修まで幅広く対応し、オプション動画含む約8,000のレッスンがそろっています。研修内容の充実とコスト削減を両立できる可能性が高くなるため、まずは資料請求や問い合わせをしてみてはいかがでしょうか。

資料請求は「manebi eラーニング」サービス資料・教材一覧ダウンロード から。

\社員教育はeラーニングと集合研修で/

資料をダウンロードする